[데일리메디 양보혜 기자] SK의 미래 먹거리인 '바이오 사업'이 본격 궤도에 오를 전망이다. SK가 지분 100%를 갖고 있는 신약개발전문기업 SK바이오팜이 연내 유가증권시장(코스피) 상장을 추진하고 있기 때문이다.

28일 증권업계에 따르면 SK바이오팜은 최근 상장을 위한 입찰제안요청서(RFP)를 국내 증권사 7곳에 발송했다. 다음 주까지 제안서를 접수 받아 주간사를 최종 선정할 예정이다.

앞서 SK바이오팜은 미국 나스닥 상장을 준비해왔다. 지난해 JP모건 코리아 컨퍼런스에서도 나스닥 상장 추진을 공식화한 바 있다.

그러나 최근 국내 바이오 산업과 증시 활성화에 기여하자는 그룹 최고경영진의 의지로 코스피 상장 쪽으로 방향을 선회한 것으로 알려졌다.

SK바이오팜이 개발한 신약이 최근 미국 식품의약국(FDA) 판매 승인을 받는 등 기업공개(IPO)에 좋은 시기라는 판단도 상장 추진 배경으로 분석된다.

SK바이오팜이 자체 개발한 후 외국 제약사 Jazz Pharmaceutical(이하 Jazz)에 기술수출한 기면증 치료제 `솔리암페톨`이 지난 21일 FDA에서 시판 허가를 받아 상용화에 들어간다.

미국과 유럽시장은 Jazz가, 아시아는 SK바이오팜이 직접 판매를 담당하게 되며 생산은 SK바이오텍이 맡게 될 예정이다.

SK바이오팜은 Jazz로부터는 글로벌 매출에 대한 로열티를 수취하게 되며 아시아 시장은 직접판매를 통해 매출을 인식하고 매출원가 중 일부는 SK바이오텍의 매출로 계상되는 수익구조가 될 것으로 예상한다.

솔리암페톨은 기면증이나 폐쇄수면무호흡증으로 인한 성인의 과도한 주간 졸림증을 개선해주는 수면장애치료제로 일종의 각성제다.

Jazz는 이미 수면장애 블록버스터 치료제인 자이렘(Xyrem)을 판매해 지난해 매출 14억9000만 달러를 기록했을 정도로 시장을 주도하고 있다. 업계는 솔리암페톨의 파이프라인 가치를 4520억원으로 추정했다.

이와 더불어 올해 판매허가 획득이 예상되는 SK바이오팜의 또 다른 신약은 뇌전증 치료제 세노바메이트(YKP-3089)다.

2018년 11월 FDA에 NDA(New Drug Application)을 신청하고 올해 11월 21일 FDA의 판매허가 여부가 결정된다.

판매허가를 받으면 론칭은 2020년 중에 이루어질 전망이다. 판매 및 마케팅은 미국 뉴저지 현지법인인 SK라이프사이언스를 통해 독자적으로 수행될 계획이다.

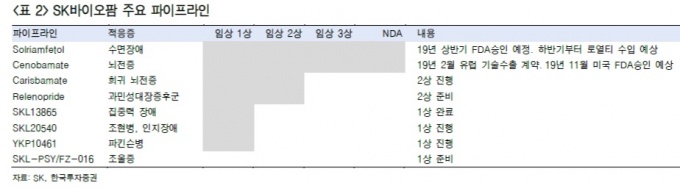

한국투자증권 진흥국 연구원은 "SK바이오팜의 파이프라인 가치를 4조9000억원으로 평가한다"며 "솔리암페톨 가치 4520억원, 세노바메이트 3조5000억원, 그 외 6개의 파이프라인 합산 가치 9470억원을 합산한 것"이라고 설명했다.

이에 SK바이오팜이 코스피 상장에 성공한다면 몸값이 최대 6조원대가 넘어서는 규모가 될 것으로 보인다. 즉, 6조원 규모의 신규 바이오 상장사가 탄생할 수 있다는 것이다.

실제 한국투자증권은 SK바이오팜의 기업가치를 4조9000억원으로, 미래에셋대우는 5조5000억원, 대신증권은 6조2000억원으로 추산했다.

SK바이오팜 관계자는 "코스피 입성 준비를 위해 입찰제안요청서를 증권사에 보낸 상태"라며 "주간사가 선정되면 상장 시점 등에 대한 논의가 구체화될 것으로 보인다"고 말했다.

그는 이어 "경영진 판단 아래 나스닥이 아닌 국내 코스닥 상장으로 방향을 잡고 있는 것으로 알고 있다"며 "코스닥 상장 후 나스닥 상장을 할지 여부는 전혀 알 수 없다"고 덧붙였다.

한편, 지난 25년간 최태원 SK그룹 회장의 사랑을 듬뿍 받으면 성장한 SK바이오팜은 SK의 100% 자회사로, 신약개발을 위해 출범했으며 1993년부터 신약개발 연구개발에 착수했다.

이후 2007년 SK그룹이 지주회사 체제로 전환된 이후에는 SK 산하 라이프사이언스 부문이 되다가 2011년 4월 SK(주)에서 물적분할돼 독립법인으로 전환했다.